Fiel mir kürzlich in der Rubrik „Fonds des Monats Juni“ an der Börse Hamburg auf.

Interessanterweise gab es trotz dieses Prädikats bislang noch keine Käufer. Weder heute (5.6.), noch in den letzten 12 Monaten. Siehe Umsätze an der Börse Hamburg.

Im Vergleich mit anderen Fonds ist der „Geostrategy Funds“ bisher auch ein wahrer Winzling: Das Volumen betrug lt. letztem Factsheet nur etwas mehr als 5 Mio Euro

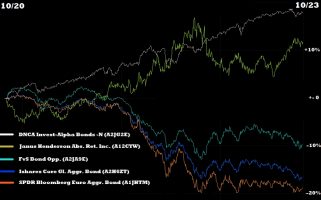

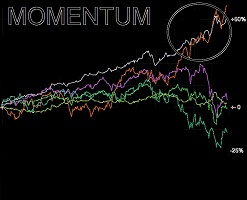

Recherchiert man aber etwas tiefer, so erscheinen sowohl die Strategie, als auch die Wertentwicklung der letzten Jahre, sehr beachtlich:

Weiterlesen „Geostrategy Fund: unentdeckte Perle oder Marketing-Gag?“