Unkorreliert zu den Aktienmärkten, positive Renditen in wechselnden Marktphasen, vergleichsweise niedrige Vola, einsetzbar als Depotabsicherung: solche Fonds suchen viele Anleger als Ergänzung zu einem aktienlastigen Wertpapier-Depot.

Die nachfolgende Serie analysiert, welche Fonds mit Options-Strategien diese Aufgabe erfüllen könnten.

Teil 2: Antecedo Independent, ein Fonds mit bewegter Vergangenheit

Facts:

WKN A0RAD4, Auflage 28.1.2009, Fondsvolumen zuletzt knapp 36 Mio Euro

Zitat aus dem Factsheet 12/22: „ … Absolute Return-Strategie, die weitestgehend unabhängig von der zukünftigen Entwicklung der Anleihe- und Aktienmärkte eine positive Performance erzielen soll … Fondsmanagement steuert die Strategie über einen quantitativen Ansatz, der einem mehrstufigen und langjährig erprobten Risikomanagementsystem unterliegt … Performance p. a. 20,26% … Sharpe-Ratio 2,57 … Gesamtkostenquote 1,66% … Kennzahlen beziehen sich auf einen Zeitraum von 3 Jahren …“

In dem Basisinformationsblatt von Universal Investment wird erläutert: „… Die Optionsprämienstrategie ist die Kombination von gegenläufigen Derivatestrukturen auf Indexbasis. Hierbei werden langlaufende Index-Optionen gekauft und kurzlaufende Index-Optionen verkauft. … entsteht ein höherer Zeitwertverfall, wodurch eine attraktivere Zusatzrendite erreicht werden kann. Die hiermit verbundene Handelsstrategie soll die Risiken bei Kursbewegungen in den Indizes steuern, so dass der Fonds an Kursbewegungen partizipieren kann. Neben Optionen werden auch weitere Derivate (z. B. Futures) eingesetzt. Derivate können zu Absicherungs-, Portfoliosteuerungszwecken und zur Erzielung von Zusatzerträgen eingesetzt werden …“

-> Die Vermögensaufstellung im Halbjahresbericht zum 30.6.22 weist u. a. auf: ge- und verkaufte Kontrakte auf die Basiswerte Dax, Nasdaq 100, Eurostoxx 50. Weiterhin Optionsrechte auf Est50 Call und Put, sowie Futures Euro-Bund Call und Put mit verschiedenen Laufzeiten und Basispreisen

Ein weiteres Zitat aus dem Basisinformationsblatt von UI, “ … Gesamtrisikoindikator: Wir haben dieses Produkt auf einer Skala von 1 bis 7 in die Risikoklasse 4 eingestuft, wobei 4 einer mittleren Risikoklasse entspricht. Das Risiko potenzieller Verluste aus der künftigen Wertentwicklung wird als mittel eingestuft … “

-> Anmerkung: der in Teil 1 „Fonds mit Optionsstrategien“ besprochene Aquantum Active Range wurde zuletzt von UI in die Risikoklasse 3 eingeordnet

Die Vorgeschichte:

Anno 2004 erhielt der von Kay-Peter Tönnes gemanagte Lupus Alpha Dynamic Invest die Auszeichnung als innovativster Fonds des Jahres. Nach seinem Abschied von der Fondsboutique initiierte Tönnes Anfang 2009 den Antecedo Independent Invest. Neben kurzlaufende Anleihen hoher Bonität sollte der Newcomer in „Strangles“ investieren. D. h. es wurden langlaufende Call- und Put-Optionen auf den Euro-Stoxx50 gekauft und zugleich Call- und Put-Optionen (Strike plus/minus 10% zu Indexstand) verkauft.

Der Fonds performte gut und nach den Erfahrungen in der Finanzkrise 2007-2009 waren die Anleger sehr interessiert an (Aktien)marktneutralen Strategien. Bereits im Mai 2011 betrug das Fondsvermögen des Antecedo I. mehr als 300 Millionen Euro.

Dann ließ im Spätsommer 2011 die Euro-Krise, rund um die Schuldenproblematik in Griechenland, die Aktienkurse abstürzen und die Volatilität an den Aktienmärkten explodieren. Den kurzlaufenden Optionen bekamen die Volaspitzen überhaupt nicht gut und ließen den Antecedo Ind. von Juli bis November des Jahres um ca. 30% einbrechen. Über die erste Krise des Antecedo wurde in den einschlägigen Fondsforen gefachsimpelt: „er spekuliert mit einem hohen Hebel auf eine mittlere Vola“.

Anfang 2012 reagierte man bei Antecedo Asset Management und führte verschiedene Strategieanpassungen durch. Es wurde kommuniziert, dass eine neu eingeführte Wertuntergrenze das Risiko bei extremen Marktbewegungen minimieren und der Fonds pro Optionsperiode nicht mehr als ca. 10% verlieren solle.

Von ca. Mai 2015 bis Januar 2016 folgte dann das zweite Waterloo: der Antecedo Independent verlor ca. 45% an Wert. In einem Interview im Feb. 2016, nachlesbar bei Onvista, erläuterte Fondsmanager Tönnes :„… Anpassungen an der Strategie vorgenommen … Statt auf Volatilitäts-Futures setzen wir nun auf die Absicherung der Volatilität durch Optionen auf den … Future… ist das Portfolio nicht mehr den starken Schwankungen der Volatilitäts-Futures ausgesetzt …“

Leider erwiesen sich auch diese Anpassungen letztlich nicht als erfolgreich und von Juni 2016 bis Anfang 2018 halbierte sich der Fonds-Kurs noch einmal. Allerdings kursierten zu dieser Zeit auch Gerüchte im Internet (frag nach bei Google!), dass der Volatilitätsindex auf den S&P 500 manipuliert worden wäre(?). Was mutmaßlich auch dem Antecedo geschadet haben könnte(?)

Laut Factsheet März 2020 betrug das Fondsvolumen seinerzeit nur noch 4,28 Mio Euro.

Doch gerade jetzt stieg der Antecedo Independent wie Phoenix aus der Asche auf. Im Corona-Crash gewann der Fonds ca. 50% in einem kurzen Zeitraum von Anfang März bis Anfang Juli 2020. Bis Anfang 2023 folgte dann eine sehr solide Entwicklung mit ca. +10% p. a. mit niedriger Vola

In einem Interview vom Juni 2022 -> Antecedo erläuterte K.P. Tönnes die Strategieänderungen vom April 2018 und zeigt sich sehr zufrieden mit der Entwicklung des Fonds. In der Tat sank seitdem die Volatilität des Fonds merkbar und die hohen Kursverluste gehören der Vergangenheit an.

CHARTS:

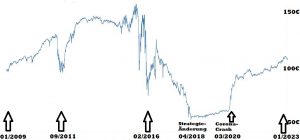

Antecedo Independent Jan. 2009 bis Januar 2023:

Das Volumen spiegelt die Entwicklung des Fonds wieder: Mai 2011 mehr als 300 Mio €, März 2020 ca. 4 Mio €, Dez. 2022 knapp 36 Mio €. Aus Anlegersicht wäre dies (wieder mal) ein guter Kontraindikator gewesen …

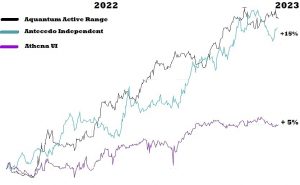

Chartvergleich: Aquantum Active Range, Antecedo Ind., Athena UI seit Juli 2021:

Analyse: Der Antecedo Independent und der in Teil 1 „Fonds mit Optionsstrategien“ besprochene Aquantum Active Range liefern sich seit Sommer 2021 ein Kopf an Kopf Rennen um die Pole-Position, welche schon mehrfach gewechselt hat. Während der Aquantum sich bislang als etwas weniger volatil erwiesen hat, konnte der Antecedo mit Kursgewinnen in besonders schwachen Aktienmonaten punkten (z. B. März und Okt. 2022). Interessant ist, dass es Marktphasen gab (wie die letzten beiden Monate 2022), wo die beiden Fonds sogar negativ korreliert waren.

Die seit ca. Anfang Okt. 2022 kontinuierlich sinkende Volatilität an den Aktienmärkten (S&P 500 Vix Future, bzw. Vstoxx Europa) wirkte sich bislang nicht wesentlich auf die Kursentwicklung des Aquantum aus. Bei dem Antecedo fällt hingegen auf, dass es die bislang stärksten Kursrückgänge (seit der Strategieänderung im April 2018) in Phasen mit stark sinkender Volatilität gab: Mitte Februar bis Mitte April 2021 (ca. -7%) und Ende November 2022 bis Ende Januar 2023 (ca. -4%).

FAZIT:

Schaut man auf die Ergebnisse des Antecedo Independent seit dem Frühjahr 2018, so sind Performance, Sharpe-Ratio, Vola, MDD´s absolut überzeugend. Die Ergebnisse beeindruckten besonders in Krisenzeiten (Corona-Crash März 2020 und Ukraine-Konflikt März 2022), wo der Antecedo negativ zu den Aktienmärkten korrelierte und Gewinne erzielte. Das inzwischen sehr erfahrene Fondsmanagement lässt vermuten, dass aus den Fehlern der Vergangenheit gelernt wurde und sich starke Kursrücksetzer wie 2011 und 2016 nicht mehr wiederholen sollten(?).

Allerdings zeigt auch das Volumen von zuletzt 36 Mio Euro, dass viele Anleger die Probleme der Vergangenheit noch nicht vergessen haben. Zum Vergleich: bei dem Aquantum Active Range wurden zuletzt 250 Mio Euro angegeben. Der Antecedo Defensiv Growth (investiert mit Absicherungen in den Nasdaq 100) hatte lt. Factsheet 12/22 sogar ein Fondsvolumen von fast 1 Milliarde Euro.

Ein weiterer Aspekt: auch bei dem Antecedo stellt sich die Frage, wie der Fonds in langen Phasen mit sinkender Vola abschneiden würde (siehe obige Chartanalyse).

Copyright © 2023 investmentfonds.blog – alle Rechte vorbehalten

Hinweis: dieser und andere Beiträge stellen KEINE Anlageberatung dar, sind keine Empfehlungen und geben ausschließlich meine persönliche und private Meinung wieder. Zu möglichen Interessenkonflikten u.v.a.m. siehe ausführliche Hinweise unter https://investmentfonds.blog/disclaimer/