Vor wenigen Tagen erreichte mich die Nachricht, dass der bekannte Fondsmanager Elmar Baur Ende Dezember 2023 ausgeschieden ist als Gesellschafter und Seed-Investor des FUNDament Total Return -> Blog: vom Geheimtipp zum Überflieger

Herr Baur wird am 1.2.24 den neuen Aktienfonds „Ars Vivendi Select“ starten. Zusammen mit der Amandea Vermögensverwaltung. Mit diesem Produkt soll die ursprüngliche Strategie des Fundament T. R. wieder zum Leben erweckt werden. Als reiner Aktienfonds und mit Fokus auf die DACH-Region.

Ein erfahrener Fondsinvestor wird bei dieser Nachricht hellhörig: ein erfolgreicher Manager, der einen neuen Fonds startet und dann mit geringem Volumen eine ordentliche Outperformance erzielt, solche Erfolgs-Geschichten gab es schon des Öfteren. Zuletzt z. B. bei dem Gane Global Equity, welcher nach seiner Auflage einen performancetechnischen Raketenstart hinlegte.

Anlass genug, zu prüfen, wie die Perspektiven des „Ars Vivendi Select“ ausschauen könnten:

Vorgeschichte (FUNDament Total Return, Wkn A2h5yb):

Zitat aus dem Blog-Beitrag von 2022: „…Dieser Fonds war mir erstmals Mitte 2020 aufgefallen. Grund war der geringe Drawdown von kaum mehr als -5% während des Corona-Crash. Ein Kunststück, welches kaum einem anderen Mischfonds gelang. Seinerzeit war der „Fundament“ noch ein echter Geheimtipp. Inzwischen ist der Fonds, bedingt durch überragende Ergebnisse, auf mehr als 140 Mio Euro Volumen angewachsen.

Die Performance seit Auflage beträgt aktuell ca. 77% und der MDD immer noch nur -6,4%! Dadurch nimmt der Fundament TR in diversen Mischfonds-Ranglisten eine TOP-Position ein mit überragender Sharpe-Ratio. …

Fazit: Bemerkenswert ist, dass die Steuerung der Nettoaktienquote durch Derivate bisher so gut gelungen ist. Das Timing in schwierigen Marktphasen (Corona-Crash Anfang 2020 und Bärenmarkt seit März 2022) war außergewöhnlich erfolgreich. Spannend wird es sein zu beobachten, ob in Zukunft, mit gestiegenem Volumen und starker Medienpräsenz, Vergleichbares realisiert werden kann …“

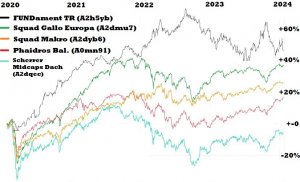

Chart:

Vergleich über 4 Jahre FUNDament T.R. mit zwei Fonds aus der Peergroup „Mischfonds EUR flexibel“ (Squad Makro und Phaidros) und zwei Small-Cap Fonds (Gallo und Scherrer) mit dem Fokus auf die DACH-Region:

Kommentar:

Der Fundament T.R. dominierte seine Peergroup bis in den Herbst 2022 hinein. Die Absicherungsstrategie funktionierte in Drawdown-Phasen (z. B. Corona-Crash und schwacher Jahresanfang 2022, Oktober 2023) hervorragend.

Eine große Schwächephase gab es von Herbst 2022 bis Sommer 2023: während die Wettbewerber eine positive Performance erzielten, verlor der FUNDAMENT fast kontinuierlich an Wert. Aus einer Mitteilung geht hervor, dass der Fonds sehr stark abgesichert war, was einen Großteil der Underperformance erklärt. Auch erwies sich offenbar die Investition in Werte aus den Bereichen Öl, Gas und Shipping als kontraproduktiv.

Strategie (Fundament TR und Ars Vivendi Select):

Gem. dem Halbjahres-Bericht zum 31.5.21 bei Axxion waren beim Fundament TR seinerzeit noch ca. 65% in deutschen Aktien investiert. Größte Positionen waren u. a. Porsche VZ, ProSiebenSat1, Adva Optical.

Ein stark verändertes Bild zeigt der HJ-Bericht 31.5.23: Dt. Aktien, bzw. die DACH-Region, hatten nur noch knapp 10% Anteil. Größte Aktien-Positionen waren u. a. Yellowcake, Serica Energy und Oceanis Eco Tankers.

Nach diesem Einblick wird die Aussage von Fondsmanager Baur verständlich: „… werde die ursprüngliche Strategie des FUNDament Total Return wieder zum Leben erwecken, nur dieses Mal als Aktienfonds und wieder mit Fokus auf die DACH-Region…“.

Inwieweit bei dem neuen Fonds auch mit Absicherungen gearbeitet werden soll (Futures und Dax-Puts) ist bislang noch nicht bekannt. Aufgrund verschiedener Aussagen lässt sich vermuten, dass Elmar Baur als alleiniger Fondsmanager der Long-Seite mehr Gewicht geben wird als das Duo seinerzeit beim Fundament T. R.

Unklar ist auch noch, ob und wie weit die Amandea Vermögensverwaltung in punkto Fondsmanagement oder Beratung eine Rolle spielen wird. Bekannt wurde diese Firma vor ca. 10 Jahren durch den Amandea Hybrid. Ein Kollege bezeichnete diesen Fonds einmal als „die weniger volatile Light-Lösung im Vergleich mit Managed Futures wie MAN AHL Diversified, Superfund und Winton“. Schaut man sich die Bilanz der letzten 10 Jahre an, dann konnte dieser Fonds nicht so recht mithalten mit den altbekannten Trendfolgern. Vermutlich auch der Grund dafür, dass man bei Amandea den Namen und die Strategie des Fonds zum 1.1.24 geändert hat. Siehe auch den Link zu Amandea Systematic

Ars Vivendi Select, Daten und Fakten

Update vom 6.2.24. Quelle: Fondsvorstellung Ars Vivendi Select 240126, Factsheet vom 5.2.2024 und die Webseite: https://ars-vivendi-select.com/

WKN: A3d1wm (Retail), A3d1wl (Instit.)

Auflage 1.2.2024

Portfolio Advisor Ars Vivendi Select, 86343 Königsbrunn: Elmar Baur

Investmentkomitee: u. a. Frank Seidel von Amandea und Peter Conzatti (bis 2020 Fondsmanager des Lupus Alpha Micro Champions, seitdem verantwortlich für den Creating Alpha German Champions Fonds)

Anlageregion: DACH SC/MC

Vergleichsindex: MDAX

Value und Growth mit Beimischung von Anleihen

Absicherungen: Zitat von der Webseite von Ars Vivendi: „… Sollten aber größere Marktverwerfungen passieren, dann ist es Teil unserer Strategie, in flexibler Form und Höhe Absicherungsinstrumente gegen Marktrisiken im Portfolio zu halten…“

konzentriertes Portfolio von max. 40 Positionen. In der Fondsvorstellung werden die Schweizer Cembra Money Bank und Bilfinger SE erwähnt

Erste Positionierung nach Fondsstart: Investments in Small und Micro Caps nur selektiv; Übergewichtung Mid und Large Caps wegen Liquidität; Aktienquote zu Beginn knapp über 50% im Portfolio; Beimischung von Staats- und Unternehmensanleihen

Risikoindikator (SRI): 5

KAG: Monega

Handelbarkeit: bei der FFB ist ein Erwerb der R-Tranche bereits möglich. Ebase/FNZ, Comdirect & Co sollen bald folgen

TER 1,80%; Performance Fee: 15% auf Outperformance MDAX (Cap bei 3,0%), High Watermark

Ein erster Chart der R-Tranche bei Onvista

Kategorie Aktienfonds Small & Mid Cap Europa bei Fondsweb

Fazit:

Back to the roots und eine Rückbesinnung auf die ursprüngliche Strategie eines über Jahre sehr erfolgreichen Fonds, klingt vielversprechend. Das zu Beginn noch relativ geringe Volumen des Ars Vivendi sollte den Zugriff auf interessante Opportunitäten bei Small- und Micro-Caps ermöglichen.

Ein weiterer Aspekt: in den letzten Wochen konnte man die Statements verschiedener Kapitalmarktstrategen (Galler von JP Morgan u. a.) lesen, wonach Smallcaps in 2024 zu den Gewinnern gehören könnten. Aktuell wäre ein Engagement in diesen Bereich auf jeden Fall ein antizyklisches Investment. Ganz im Gegensatz zum Mainstream, welcher immer noch die „Magnificient 7“ und „Artificial Intelligence“ favorisiert.

Womit dann nur noch die Kapitalmärkte, Notenbanken, etc. mitspielen müssten. Was in Anbetracht von globalen Krisen und immer wieder aufkommenden Inflations- und Rezessions-Sorgen gar nicht so sicher ist. Dementsprechend bliebe dann auch eine mögliche Investition in einen vielversprechenden Newcomer-Fonds letztlich eine Beteiligung an Risiko-Kapital.

Abschließend lässt sich noch sagen, dass der Name des Fonds „Ars Vivendi“ (lat. die „Kunst des Lebens“) und die Adresse (das schöne Städtchen Königsbrunn nahe Augsburg) auf jeden Falls schon einmal hervorragend miteinander harmonieren!

Copyright © 2024 investmentfonds.blog – alle Rechte vorbehalten

Hinweis: dieser und andere Beiträge stellen KEINE Anlageberatung dar, sind keine Empfehlungen und geben ausschließlich meine persönliche und private Meinung wieder. Zu möglichen Interessenkonflikten u.v.a.m. siehe ausführliche Hinweise unter https://investmentfonds.blog/disclaimer/

Hallo,

Ich komme aus den Niederlanden und lese Ihren Blog immer gerne. Ich wollte nur kurz einen Kommentar zu FUNDament Total Return / Ars Vivendi abgeben. Mein Deutsch ist nicht perfekt, deshalb habe ich Google Translate verwendet.

Ich investiere auch in den FUNDAment Total Return. Die Renditen dieses Fonds waren in den letzten 1,5 Jahren enttäuschend. Das ist an sich kein Problem, aber auch der Drawdown und die Volatilität sind sehr hoch.

Die Ursachen sind unklar. Möglicherweise handelt es sich, wie Sie erwähnt haben, um eine Schwerpunktverlagerung, also keine DACH-Region mehr. Der Grund dafür ist leider völlig unklar.

Auffällig ist auch, dass die Factsheets nicht mehr regelmäßig aktualisiert werden.

Ich denke darüber nach, meine Position zu verkaufen. Dennoch würde ich mich nicht so schnell auf Ars Vivendi einlassen. Denn ich glaube nicht, dass Elmar Baur wirklich ein Fondsmanager war. Das war nur Ralph Blum, oder?

Ralph Blum stand auch hinter dem Value Opportunity Fund und dem Calibrate Total Return. Und ich glaube nicht, dass das zusammen mit Elmar Baur war. Sehen Sie sich die Erfolgsbilanz von dem Value Opportunity Fund und dem Calibrate Total Return an:

http://www.aecon-gmbh.de/service/IVIF-FMG_2019-FUNDament.pdf

Mit freundlichen Grüße

Erik