Der Antecedo ist inzwischen seit mehr als 4 Jahren am Markt. Ein sehr bewegter Zeitraum mit Corona-Crash, Rekord-Inflation, KI-Hype u. v. a. m.

Es bietet sich an, eine Zwischenbilanz zu ziehen. Und zu prüfen, inwieweit die Strategie aufgegangen ist. Nämlich eine möglichst hohe Partizipation an den Wertsteigerungen des Nasdaq 100 Index zu erreichen und gleichzeitig gegen signifikante Kursverluste bestmöglich zu schützen.

Vorbemerkung:

ein weiterer Antecedo-Fonds, der „Independent“, wurde bereits in einem anderen Blog-Beitrag besprochen: Unentdeckte Perlen: Fonds mit Optionsstrategien

Der Timminvest, ein Fonds mit ähnlicher Strategie wie der Antecedo Defensiv Growth wurde an dieser Stelle porträtiert: mit Airbag in europäische Aktien investieren

Strategie:

Zitat von Antecedo: „… ein Aktienfonds, der zu jeder Zeit mindestens 51% seines Fondsvolumens in die Aktien des amerikanischen Technologieindex NASDAQ®-100 investiert. Zusätzlich werden Optionen auf Teile der gekauften Aktien verkauft, was … zu zusätzlichen Optionsprämien-Einnahmen führt. Diese sollen verwendet werden, um Absicherungsinstrumente gegen mögliche Kursverluste zu erwerben. Ziel des Fonds ist es, eine möglichst hohe Partizipation an den Wertsteigerungen des … Index zu erreichen und gegen übergroße Kursverluste bestmöglich zu schützen. … auf Basis eines langjährig erprobten Risikomanagementsystems…“

Ein weiteres Zitat aus den Fuchsbriefen: „… Mit dieser Strategie soll eine hohe Partizipation an den Wertsteigerungen des Nasdaq 100 erreicht und zugleich das Risiko starker Rückgänge (Drawdowns) reduziert werden. … Die Maximalgrenze (Wertuntergrenze) für Kursverluste des Fonds wird so auf zehn Prozent pro Jahr festgeschrieben. … Währungsveränderungen werden komplett mit abgesichert … „

Facts:

Die Insti-Tranche A2PMXA ist lt. div. Quellen weiterhin über Frankfurter Fondsbank, Comdirect und DAB kaufbar (mit geringer Mindestanlagesumme). A2PMW9 ist die Wkn der Retail-Tranche, welche über Ebase und div. andere Quellen handelbar ist.

Bei Universal ist u. a. das Factsheet downloadbar. Zitat aus der Version vom 31.10.23: „… Maximaler Verlust 15,73% …Maximale Verlustdauer (Monate) 13 … Laufende Kosten (Gesamtkostenquote) 0,79% …“

Das Fondsvolumen betrug demnach zuletzt etwas mehr 742 Mio€. Lt. Factsheet 12/22 waren es seinerzeit fast 1 Mrd. Euro. Im Basisinformationsblatt wird der Risikoindikator mit 4 angegeben (Skala 1 bis 7).

In den Jahres- und Halbjahresberichten findet man Details zu den Optionen. Am Ende des ersten Halbjahres 2023 war der Fonds in mehreren Nasdaq-100 Index Call und Put mit verschiedenen Laufzeiten und Basispreisen investiert.

Ein Zitat aus dem Jahresbericht zum 30.6.23 bei Universal: „… Insgesamt gesehen, liegen die Entwicklung und das Ergebnis des Fonds deutlich über dem strategischen Ziel. Mit einem Wertanstieg von +94,46% liegt die Partizipation der Anteilklasse I an der Kursentwicklung des NASDAQ®-100 Index seit Auflegung am 02.09.2019 bei 97%. In der Anteilklasse R liegt die Partizipation am Kursanstieg des Anteilklasse I an der Kursentwicklung des NASDAQ®-100 Index seit Auflegung am 02.09.2019 bei 97%. ..“

Ratings:

sind in diesem Fall leider überhaupt keine Hilfe. Von Morningstar gibt es nur ein autogenerated Rating, welches den Fonds mit „Neutral„ bewertet. Allerdings zeigen auch andere aktuelle Beispiele, dass die Qualität des automatisierten Ratings bei weitem noch nicht an das gewohnte Morningstar Analyst Rating heran reicht.

Ebenso wenig aussagekräftig sind andere Rating (z. B. FWW Fundstars 1 von 5), welche den Antecedo offenbar nur mit der Peergroup „US Large Cap Growth“ vergleichen, also reinen Long-Only-Aktienfonds ohne Absicherung.

Chartvergleich:

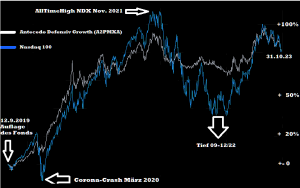

Die Zwischenbilanz nach etwas mehr als 4 Jahren fällt sehr positiv aus: der Fonds lieferte in etwa die gleiche Performance wie der Nasdaq 100. Und dies bei deutlich geringeren Drawdowns. Gut erkennbar am Chartverlauf im schwachen Börsenjahr 2022 und während des Corona-Crash im März 2020. In diesem Monat verlor der Fonds nur -7,2%.

FAZIT:

bislang hat der Antecedo Def. Growth die Erwartungen erfüllt: eine ähnliche Performance wie der NDX bei deutlicher geringerer Vola und niedrigeren Drawdowns. Für Anleger mit einem langfristigen Horizont und viel Erfahrung ist dieser Fonds eine interessante Alternative zu reinen Long-Only-Strategien.

Wie immer, darf auch hier nicht der Warnhinweis fehlen: Ergebnisse der Vergangenheit sind keinerlei Garantie für eine ähnliche Entwicklung in der Zukunft. Wer sich für diesen Fonds interessiert, sollte z. B. auch den Chartverlauf von Nov. 2021 bis Jan. 2023 betrachten: ein (temporärer) Abwärtstrend, der letztlich mit einem MDD von -15,7% zu Buche schlug.